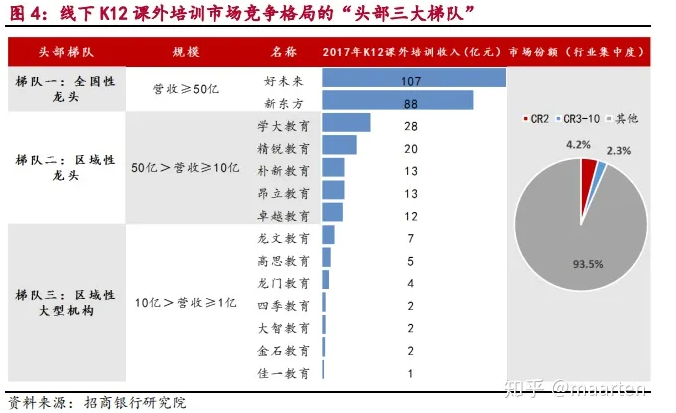

线下K12教育培训机构已明显分层,呈阶梯式品牌群,按市场规模分有以下主要品牌:

第一梯队

以新东方与好未来(原学而思)为代表,两家公司是行业龙头,年营收基本在百亿级别,校区布局全国。

第二梯队

以学大教育、精锐教育、龙文教育等机构为代表,以泛一对一为主营居多,此梯队的公司同第一梯队的两大行业龙头一样较早的布局全国性市场,年营收额在5亿-50 亿之间;

第三梯队

以高思教育、昂立教育、巨人教育、安博教育、龙门教育、卓越教育、瑞思英语、优胜教育、邦德教育、思考乐教育、优学教育、杰睿教育、高思教育、明师教育、华英教育、思齐教育、书人教育、京翰教育、朴新教育等全国及区域性教育巨头组成,年营收规模在亿级到十亿级不等。

线上K12教育培训快速崛起,且多以布局垂直领域为主,主要品牌有:

猿辅导、作业帮、乂学教育—松鼠AI、iTotorGroup、轻轻家教、跟谁学、学霸君、小盒科技、一起科技、沪江网校、豌豆思维、盒子鱼英语、火花思维、100教育、洋葱数学、三好网等,目前线上机构有大量的资金注入,而且原有的线下巨头也早早的布局线上,如新东方的新东方在线,好未来的学而思网校等。

目前行业集中度提升趋势确立,头部优质企业持续领跑。随着全国性和区域性头部企业加速扩张,市场面临洗牌,一些没有核心竞争力的机构或被迫出局,头部的机构营收增速加快,远高于行业平均增速,行业集中度加速提升的趋势确立,两极分化开始显现。

1.新东方

创始人:俞敏洪

用户画像:0-18岁青少年素质能力训练

市场覆盖:1000个教学中心 北上广深一线二线三线四线城市

用户人数:2000万人次

投资机构:腾讯、百度、网易、微软

新东方是起家于留学英语培训,主要面向高中及大学生群体,近些年通过完善多语种和留学后市场,打造了完整的留学产业链。更重要的是,新东方早在 2001 年就开始布局 K12 课外培训市场,旗下泡泡少儿和优能中学是当前K12 业务的核心与增长引擎,K12 业务 2018 财年为新东方贡献 88 亿营收, 占比超过 55%。新东方也在积极拓展线下分校,与好未来不同的是,新东方进入新城市开分校主要由高三、初三考试辅导为切入点,一方面利用自身考培基因优势,另一方面学生年龄更接近其核心的大学生业务。其分校开在二三线城市居多,一线城市分校占比 23%(好未来 47%)。线上教育方面,新东方将线上教育剥离出来装入子公司新东方在线,已于今年 3 月在香港上市,招股书显示 K12 在线教育部分营收占比约 10%。

2.好未来

创始人:张邦鑫

用户画像:3-18岁中小学生提供高品质个性化学习服务

市场覆盖:30座城市,507个教学中心 北上广深一线二线三线四线城市

用户人数:260万人次

好未来起家于奥数培训,旗下知名品牌学而思培优在 K12 领域具有很高的知名度,主打标准化内容的小班教学,是业内教研能力最强、标准化程度最高的培训机构,对名师依赖程度低。围绕学科培训的主营业务,好未来一方面不断拓展市场成立分校,通常进入一个地区开始只做入口班(一年级、初一、高一),“漏斗”式对高年级自然渗透(入口班学生高留存),学生黏性很强; 另一方面内部孵化与外部投资 K12 相关领域的教育品牌,产业资源整合、一体化协同发展。2018 年好未来提出开放式的教育平台,赋能本地化的中小机构,同时大力发展To B 业务,对公办学校输出优质教学资源。

3.学大教育

创始人:金鑫

用户画像:5-12岁青少年素质能力训练

市场覆盖:100多座城市,600个性化教学中心 北上广深一线二线三线四线城市

用户人数:100万人次

学大教育成立于 2001 年,是国内最早一批开展 K12 课外培训的品牌,课程模式主要以一对一为主,目前在全国设立超过 600 家学习中心。与好未来、新东方以大班双师、精品小班教学模式不同,学大的一对一模式发展遇到瓶颈, 一是优质教师培养周期长,机构扩张速度慢;二是教师产能有限,招生数量存 在天花板,近几年营收增速仅在个位数,且 30%左右的毛利率显著低于好未 来、新东方(均在 50%以上),学大教育在快速发展的 K12 课外培训市场中掉队。目前学大也开始搭建 K12 在线教育平台与智能教研系统,以寻求新的增长动力。

4.精锐教育

创始人:张熙

用户画像:0-18岁学生的核心素养

市场覆盖:42个城市,302个性化教学中心 北上广深一线二线三线四线城市

用户人数:124892人次/月

精锐教育成立于 2008 年,以上海作为大本营在全国设立 302 家学习中心,学生人数突破 10 万人/月。同样主打一对一教学模式,但市场定位更加高端, 毛利率达到 51%。随着不断新设网点和老客户续班,营收增速连续 3 年维持在 30%以上,让老大哥学大教育压力倍增。更难得的是,精锐教育通过精细化运营和标准化教学供应链,探索出一对一模式下净利率超过 10%的规模化稳定盈利。精锐教育在收购北京 K12 品牌巨人教育后也开始尝试精品小班与大班授课的多元教学模式。

5.朴新教育

朴新教育成立于 2014 年,发展十分迅猛,目前已经覆盖全国 30 多个城市设立 50 多所分校。朴新走的是“收购+整合”的新模式,2015—2018 年密集收购整合了 48 家培训机构,大多属于营收在 5000 万以下的 K12 中小培训机构。朴新盯住的就是 K12 课外培训巨大的长尾供应市场,通过收购快速切入本地化市场,整合后直营对机构赋能。朴新的优势是扁平化的管理和“中央厨房”式的强总部,输出运营和管理能力。2018 财年朴新总营收 22.28 亿元, 同比增长 73.7%,净亏损 8.33 亿元,是去年同期 3.97 亿元亏损的两倍,快速扩张带来的整合成本严重侵蚀利润。在优质标的越来越稀缺的 K12 课外培训市场,外延并购一旦放缓,朴新内生增长可否持续提供业绩的高增速还有待时间去检验。

6.卓越教育

卓越教育成立于 1997 年,专注学科类 K12 课外培训市场,立足华南地区目前覆盖全国 10 个城市共开设 213 家教育中心,2017 年招生人次 50 万。卓越注重课程研发,拥有 500 人的内部开发团队;搭建互动教学服务平台,加强教师-学生-家长之间的互动。卓越教育营收相对集中,广州占总收入 81%。教学模式主要以精品小班为主,语数外辅导是其强项。此外,卓越的全日制备考业务(占营收 10%)和大语文业务是新的增长点。

7.vipkid

VIPKID 成立于 2013 年底,主打高端付费人群,卡位线上 K12 少儿英语+ 素质教育的双优质赛道,解决了外教规模化供应和标准化赋能教师的两大难题。根据中科院《2017 年中国在线少儿英语教育白皮书》,VIPKID 占据了国内55%的市场份额,第二、三名分别是 51talk 和 vipJr,这三家加起来一共占据了 80%的市场份额。VIPKID 通过北美外教一对一的互动直播教学模式,目前拥有超过 50 万付费会员,6 万名外教,2017 财年营收超过 50 亿,在经历 7轮融资以后,估值超过 60 亿美元。受制于外教成本、团队运营成本、教学产品研发支出等,VIPKID 当前亏损严重且 3 年内很难实现盈利。

8.掌门一对一

掌门一对一成立于 2005 年,专注线上 K12 学科定制教育,凭借长时间、 大容量的教研开发与积累,得到良好的教学效果,学员转介绍率高。结合 AI 等先进技术手段辅助教学,拥有超过 1000 万注册学员,1 万人的教研团队。学科类线上 K12 一对一市场正经历洗牌,猿辅导于 1 月已经关闭一对一业务, 多家一对一教辅机构也相继退出,掌门一对一优势得以放大,目前估值超过 80 亿元。

本文地址:https://www.moonpm.com/1350.html

关注我们:请关注一下我们的微信:扫描二维码 (鼠标移入红色字)

(鼠标移入红色字)

版权声明:本文为原创文章,版权归 admin 所有,欢迎分享本文,转载请保留出处!

关注我们:请关注一下我们的微信:扫描二维码

(鼠标移入红色字)

(鼠标移入红色字)版权声明:本文为原创文章,版权归 admin 所有,欢迎分享本文,转载请保留出处!